Налоговый имущественный вычет в 1С

Имущественный вычет это своего рода форма налоговой льготы, которая появляется у граждан РФ при сделках с имуществом. Например, вы купили или продали землю, дом или же квартиру, а также если вы взяли ипотеку, то Вам положен имущественный вычет. Имущественный вычет уменьшает сумму налоговой базы гражданина, тем самым снижает сумму уплаты налога в бюджет.

Имущественный вычет это своего рода форма налоговой льготы, которая появляется у граждан РФ при сделках с имуществом. Например, вы купили или продали землю, дом или же квартиру, а также если вы взяли ипотеку, то Вам положен имущественный вычет. Имущественный вычет уменьшает сумму налоговой базы гражданина, тем самым снижает сумму уплаты налога в бюджет.

Налоговый вычет – это сумма, на которую уменьшается налоговая база. Сам термин и механизм применения налоговых льгот присутствуют в законодательстве с 1992 года. Однако на практике налоговые вычеты активно начали применяться с 2001-го, после вступления в силу Налогового кодекса.

Имущественный налоговый вычет положен каждому, кто впервые приобретает жилье в собственность (приватизация не считается). Не имеет значения, готовое это жилье, купленное на этапе строительства или вы его сами построили.

Главное условие — жилье должно приобретаться на собственные средства. Если покупку оплачивает работодатель, вычет не предоставляется. По той же причине не полагается налоговых льгот тем, кто приобретает жилплощадь на средства «материнского капитала» или другие средства государственной социальной поддержки.

Имущественный вычет в 2012 году предоставляется в следующих случаях:

1. При продаже недвижимого имущества

Объекты недвижимого имущества, по которым предоставляется вычет: комнаты, квартиры, индивидуальные жилые дома, земельные участки, дачи, а также доли в этом имуществе.

Размер имущественного налогового вычета: предоставляется в пределах сумм полученных от продажи недвижимого имущества, но не более1 000 000 руб.

Условие предоставления имущественного налогового вычета имущество находилось в собственности менее 3 лет.

2. Имущественный вычет при продаже иного имущества

Предоставляется по остальному недвижимому имуществу, в том числе здания, сооружения и объекты неоконченного строительства. Также имущественный налоговый вычет предоставляется по движимому имуществу, к которому относят вещи, автомобили, а также ценные бумаги.

Общий размер налогового вычета при продаже иного имущества в 2012 году составляет250 000 в год либо в размере фактически произведенных документально подтвержденных расходов, связанных с получением дохода. При совершении нескольких сделок по продаже имущества налоговый вычет предоставляется по всем сделкам, а не по каждой из них. Сумма неиспользованного вычета не переносится на следующий год.

Условия предоставления имущественного вычета: имущество находилось в собственности налогоплательщика менее 3 лет.

3. Имущественный налоговый вычет при покупке жилья

Объекты: квартиры, комнаты, индивидуальные жилой дом, доли в указанном имуществе, а также израсходованные на новое строительство.

Размер имущественного налогового вычета: в пределах фактически произведенных расходов, но не более 2 000 000 руб. без учета процентов по кредитам и займам, полученных на указанные цели.

Проценты по кредитам и займам, полученных на приобретения жилья и строительство жилого дома принимаются к вычету в полном размере.

Период предоставления налогового вычета:

у работодателя: с момента регистрации права собственности до окончании года при условии получения письменного уведомления от налогового органа.

в налоговом органе: по окончании года, в котором было приобретено недвижимое имущество с предоставление декларации по форме 3 НДФЛ.

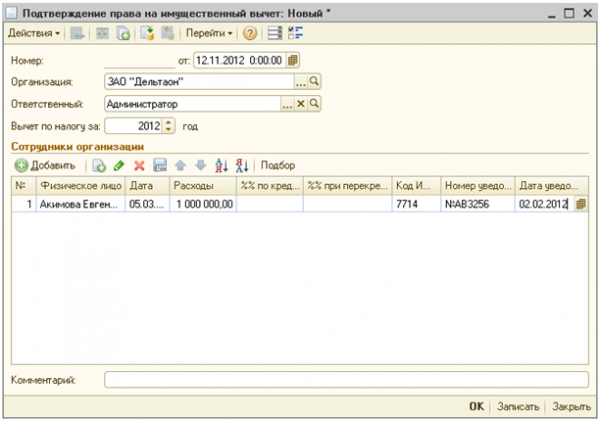

В программе 1С:Зарплата и Управление Персоналом суммы имущественного вычета из представленного сотрудником уведомления ИФНС о праве сотрудника на получение имущественного налогового вычета по налогу на доходы физических лиц регистрируется с помощью документа «Подтверждение права на имущественный вычет».

Поля в документе заполняются следующим образом:

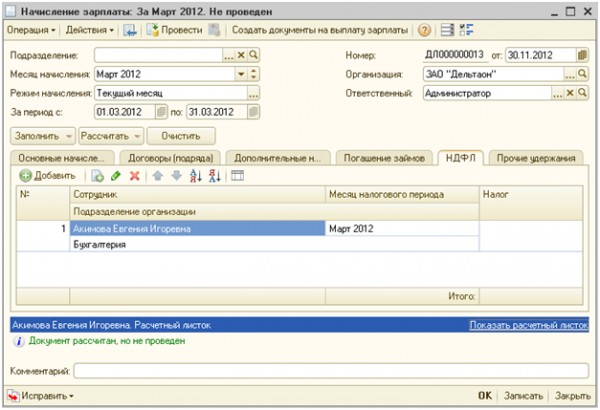

И теперь при начислении заработной платы с помощью документа «Начисление зарплаты»у данного сотрудника на вкладке «НДФЛ»отсутствует расчет НДФЛа.

Если в течение года сумма предоставленного налогового имущественного вычета полностью не будет использована, то сумма оставшегося налогового имущественного вычета не переносится на следующий год. Сотруднику необходимо принести новое уведомление ИФНС.

С помощью 1С:ЗУП вычеты по НДФЛ стало гораздо проще рассчитывать, поскольку все операции автоматизированы. В порядок предоставления вычетов по НДФЛ включены положения, согласно которым выплаты могут быть произведены:

- После завершения налогового периода;

- При письменном заявлении;

- Если соблюдены все требуемые условия законодательства.

|

|

|

|